28.08.2023

Комиссия экспертов Центрально-Азиатской Рекламной Ассоциации (ЦАРА) представила результаты оценки казахстанского рекламного рынка за 1 полугодие 2023 года.

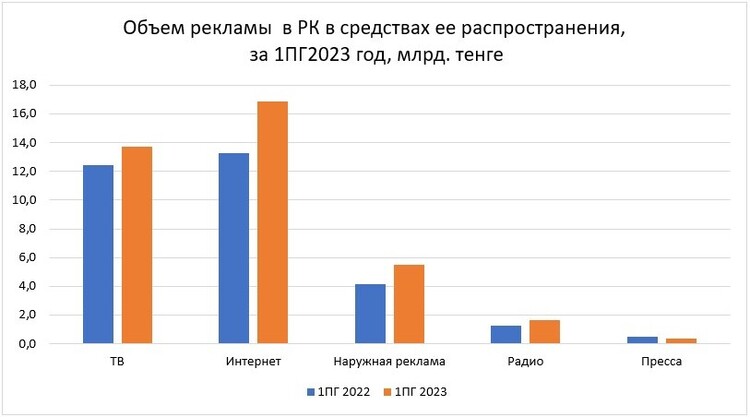

Суммарный объем рекламы в средствах ее распространения: ТВ, Интернет, Наружная реклама, Радио, Пресса составил порядка 38,1 млрд. тенге с учетом НДС, что на 20,5% больше по сравнению с аналогичным периодом 2022 года (табл.№1, диагр.№1).

Ильмурад Джумаев, председатель совета экспертов ЦАРА:

«20,5% — это, конечно, впечатляющий рост. Безусловно, здесь присутствует элемент низкой базы, особенно по сравнению со вторым кварталом 2022 года, который был не самым лучшим для рекламного рынка Казахстана.

Однако не этот момент является определяющим. Такой рост обуславливается сразу несколькими факторами. Медийный рынок Казахстана для многих транснациональных компаний является крупнейшим среди стран СНГ по понятным причинам. Но, кроме традиционных рекламодателей, появляются новые товарные категории и игроки, которые «двигают» рынок. По различным медиа это может быть разный быть набор.

Если делать прогноз до конца года, полагаю, что темпы роста останутся примерно такими же, если не произойдет никаких изменений, например, в области законодательства».

Объем рекламы Казахстана в средствах ее распространения за 1ПГ 2023 год, млрд. тенге*

| № | Медиа-каналы | 1ПГ 2022 | 1ПГ 2023 | Динамика 23/22, % |

| 1 | ТВ | 12,5 | 13,7 | 10% |

| 2 | Интернет | 13,3 | 16,9 | 27% |

| 3 | Наружная реклама | 4,1 | 5,5 | 33% |

| 4 | Радио | 1,3 | 1,7 | 30% |

| 5 | Пресса | 0,5 | 0,3 | -30% |

| Итого | 31,6 | 38,1 | 20,5% | |

табл.№1

диагр.№1

*Примечания:

— оценка объемов включает суммы в тенге с НДС в размере 12% по всем медиасегментам;

— оценка объемов включает прямую рекламу и спонсорское размещение (электронное спонсорство и продакт-плейсмент);

— оценка объемов Наружной рекламы включает аренду конструкций, печать, монтаж/демонтаж и плату за размещение наружной рекламы;

— оценка объемов Интернет-рекламы включает объемы контекстно-поисковой рекламы, баннерной и онлайн-видеорекламы на глобальных платформах, площадках и в соцсетях;

— оценка Интернет-рекламы не включает объемы зарубежных рекламодателей с таргетингом на Казахстан, размещаемых на глобальных платформах;

— оценка Интернет-рекламы не включает объемы сектора МСБ (малого и среднего бизнеса) с ежемесячным рекламным бюджетом ниже 380 000 тенге с НДС;

— оценка объемов Прессы за 1-ое полугодие 2020 года скорректирована (исключено удвоение затрат по размещению двух брендов в одном объявлении);

— оценка объемов Прессы за 1-ое полугодие 2023 года подлежит дальнейшей корректировке;

— оценка объемов рекламы во всех медиа не включает PR (сюжеты, статьи со значком и/или без значка PR), гос.информзаказ и бартерные сделки на рекламу;

— полугодовые объёмы Интернет-рекламы были скорректированы после дополнительной проверки в августе 2022.

ТВ-сегмент. Устойчивое развитие экономики и восстановление логистических цепочек ожидаемо явились катализатором спроса на телевизионный инвентарь.

В данный момент мы наблюдаем прирост телерекламного сегмента на уровне в 10% в сравнении с первым полугодием прошлого года.

Особенно заметно увеличение объёма размещения в эфире телевизионных каналов рекламодателей из интернет-среды — Lamoda, AliExpress, Яндекс и Glovo.

Тем не менее, прогнозировать «закрытие» года в данный момент преждевременно. Но есть предположение, что сложившаяся инерция спроса сохранится и во втором полугодии 2023 года.

Сегмент Интернет-рекламы вырос в первом полугодии 2023 года на 27% и демонстрирует увеличение инвестиций практически по всем направлениям.

Наблюдается значительный рост медийной рекламы на международных площадках, которые занимают наибольшую долю по инвестициям рекламодателей. При этом также заметен высокий спрос на медиаразмещение (видео, баннер, аудио) и спецпроекты на локальных площадках. Стали активнее использоваться различные программатики, растут инвестиции в performance и нестандартные форматы.

В целом рекламодатели стремятся использовать весь доступный спектр подходящих инструментов в digital, в том числе новые типы размещения, которые позволяют выделиться из общего рекламного клаттера.

Основными драйверами являются категории — финансы, бэттинг, ритейл, авто, FMCG, фарма и недвижимость.

Динамика в Наружной рекламе продолжает быть положительной и в 1-м полугодии 2023 года составила 33% по сравнению с аналогичным периодом прошлого года.

Все операторы рекламных конструкций фиксируют значительный прирост заполняемости инвентаря.

Для Алматы этот год, как и прогнозировалось, продемонстрировал большой рост цифровых рекламных конструкций. Все крупные операторы теперь имеют свои сети digital-бордов. Так же этот год стал плодотворным для операторов больших медиафасадов. Новые 3D-экраны в Алматы стали популярными среди рекламодателей. Летом этого года появились новые медиафасады, что говорит о востребованности данного инвентаря.

По рекламодателям ситуация в 2023 году незначительно отличается от прошлого года, но в целом идет в том же направлении. На рынке доминируют локальные рекламодатели, но заметен рост и по глобальным брендам.

В первом полугодии 2023 года сегмент Радио демонстрирует рост в плюс 30% относительно аналогичного периода прошлого года. Данный рост обусловлен восстановлением рынка от потрясений 1-го полугодия 2022г. Перспективы 2023 года остаются позитивными.

Спрос на нестандартные формы рекламы продолжает расти, ощущается нехватка спонсорского инвентаря, в связи с чем наблюдается изменение программинга радиоканалов в направлении увеличения программ собственного производства. Также растет спрос на коллаборации с digital. Радиостанции готовы создавать надстройки digital-воронок в офлайне как в виде прямой рекламы на точки входа, так и специально разрабатывать решения и инвентарь под конкретные digital-задачи.

Традиционно ведущими категориям рекламодателей на радио остаются: бэттинги, финансы, ритейл (магазины электроники).

Сегмент Пресса демонстрирует снижение на 30% по результатам полугодия. Отрицательная динамика связана в первую очередь с общим долгосрочным трендом снижения активности рекламодателей в сегменте. Данное снижения наблюдается в том числе у ряда традиционных категорий рекламодателей, например, в фарм-категории. При этом категория lux-товаров в глянце сохраняет достаточно стабильную активность.