21.06.2022

На прошедшей рекламно-медийной конференции ADTribune-2022 первой и одной из главных тем мероприятия стало состояние медиарынков региона и воздействия на них российско-украинских событий.

Tribune публикует главные тезисы, факты и цифры, прозвучавшие во время докладов Ильмурада Джумаева, генерального директора VI Kazakhstan и Равшана Ибрагимова, стратегического директора группы компаний MCA, а также последовавшей затем дискуссии.

- Медиарынок Казахстана вырос на 18% в 2021 году и составил 179 млн. долларов США;

- Медиарынок Узбекистана вырос на 27% и оценивается в 61 млн. долларов США;

- Медиарынок Кыргызстана стал больше на 13% и сейчас равен 26 млн. долларов США;

- Медиарынок Таджикистана равен 9 млн. долларов США и продемонстрировал рост 13%.

В разрезе носителей во всех странах на данный момент лидирует телевидение: в Казахстане на него приходится 44%; в Узбекистане – 70%; в Кыргызстане – 65%; в Таджикистане — 50%.

При этом Казахстан стал единственной страной в регионе, в которой на долю ТВ приходится менее 50% и на пятки телевидению наступает интернет, который имеет долю 37%. Эксперты ожидают, что подобная тенденция будет в ближайшем будущем и на других рынках стран Центральной Азии.

Что касается ВВП, то в Казахстане он составляет 10694$ на душу населения, в Кыргызстане – 1285$, в Таджикистане – 883$, в Узбекистане – 1983$.

Экономики стран так переплетены друг с другом, что события в Украине не могли не сказаться на казахстанском и центральноазиатских рынках. Участники дискуссии вспомнили, как в преддверии 2020 года смотрели в будущее с большим оптимизмом. Подобные же настроения были в декабре 2021 года, когда, казалось, мир начал восстанавливаться после пандемии и рынок демонстрировал позитивные цифры.

Но, наступил 2022 год и ожидания «хорошего будущего» начали рушиться, по крайней мере, в Казахстане после 4 января. Закончился январь, наступил февраль, принёсший ещё большую неопределённость. На фоне внутренних и внешних событий медиа-рынок Казахстана за первый квартал показал следующее: ТВ — минус 5% процентов, Радио – минус 13%, Интернет – плюс 7%, Наружная реклама плюс 13%.

«Рынок Казахстана недооценен» — уверен Ильмурад Джумаев. Он также заметил, что если рассмотреть топ-10 товарных категорий рекламы на ТВ в Казахстане в 2021 году, то среди них лишь две – это предложение услуг, а все остальные — товары.

«Мне хотелось бы на первых строчках видеть финансовые услуги, ритейлеров и IT компании» — выразил на конференции общее мнение ТВ-селлеров Ильмурад Джумаев.

Что касается потребительного настроения, по данным исследования потребительской уверенности Nielsen IQ, на вопрос: «находится ли Казахстан в экономическом кризисе?», практически 2/3 опрошенных ответили утвердительно.

Изменились и опасения людей, если еще полгода назад их пугал рост цен на продукты питания, то уже сегодня — эскалация конфликтов.

Когда происходит кризис в экономике, то становится не только меньше денег, на эти деньги можно купить не только меньшее количество товаров и услуг, но и сокращается скорость перемещения денег и люди начинают экономить.

На чем люди экономят? Они стали меньше тратить на покупку одежды, питания вне дома, развлечения, покупку электроники. Но, при этом казахстанцы не собираются экономить на отпуске, что является хорошей новостью для туристических компаний и авиакомпаний, видимо сказались два года пандемии и ограничения в передвижениях.

На медиа-рынке Узбекистана несколько другая ситуация

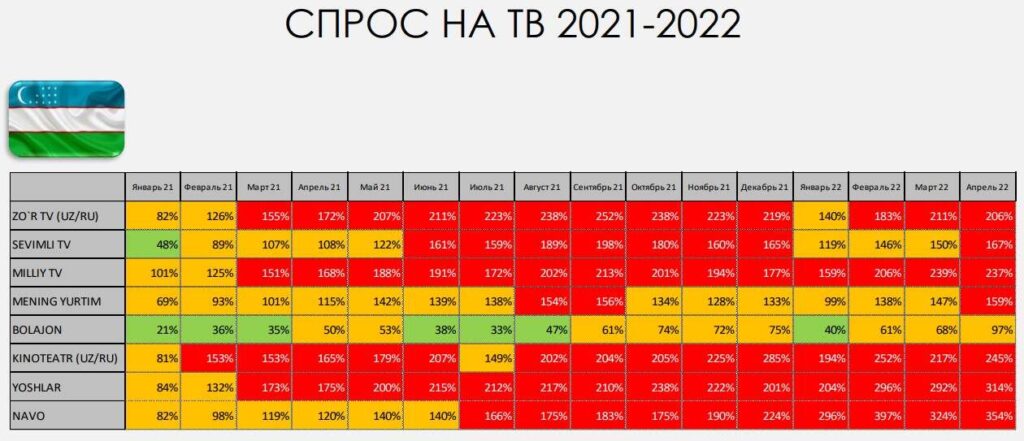

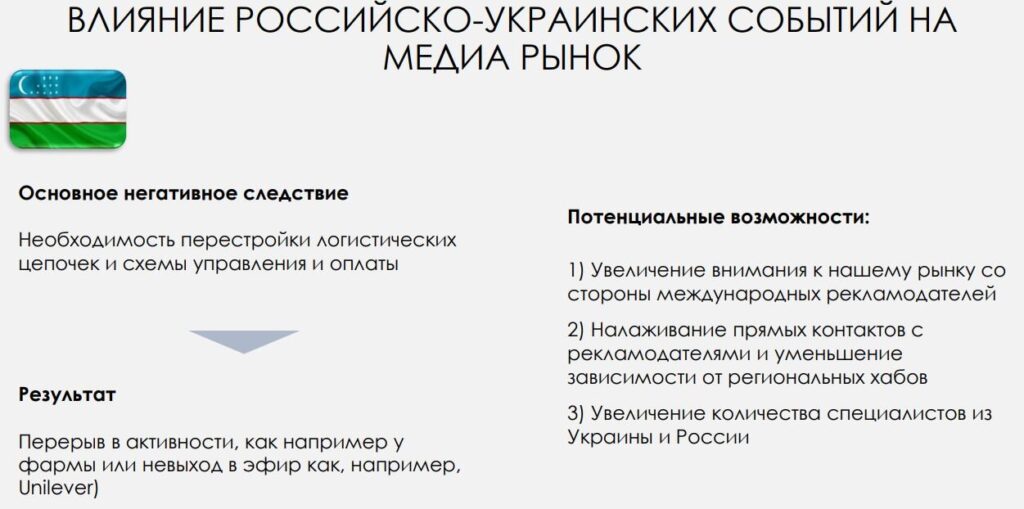

«Мы видим, что в Узбекистане количество проданных рейтингов растет. Даже в 2020 году, когда во всех странах этот показатель упал, в Узбекистане он вырос на 30%. Однако, нельзя не отметить, что мы почувствовали влияние российско-украинской ситуации. У нас сбились цепочки поставки, логистика и стало уменьшаться количество рекламы» — рассказал Равшан Ибрагимов.

«Мы видим, что в Узбекистане количество проданных рейтингов растет. Даже в 2020 году, когда во всех странах этот показатель упал, в Узбекистане он вырос на 30%. Однако, нельзя не отметить, что мы почувствовали влияние российско-украинской ситуации. У нас сбились цепочки поставки, логистика и стало уменьшаться количество рекламы» — рассказал Равшан Ибрагимов.

Он отметил, что некоторые рекламодатели, украинские и международные, не запустились в то время, в которое планировали. И неизвестно, смогут ли работать вообще.

«Очень надеюсь, что будем восстанавливаться, но пока не берусь что-либо предсказывать» — отметил стратегический директор группы компаний MCA.

На конференции также стало известно, что Узбекистан имеет значительный потенциал роста в категории Food, Beauty, Finance и бытовая химия. И есть мнение, что в ближайшие пять лет телевизионный рынок Узбекистана может составить конкуренцию Казахстану.

Альтернативы по популярности телевидению в Узбекистане пока нет. Одна из причин – нет альтернативы телеконтенту на узбекском языке.

«Те, кто хочет смотреть на узбекском языке, вынуждены смотреть эфирное телевидение и поэтому вся страна смотрит ТВ либо в эфире, либо через какие-то приложения» — объяснил Равшан Ибрагимов.

Также среди жителей Узбекистана популярен Телеграм. «В какой-то момент в Узбекистане отключили Skype, Viber, WhatsApp и тогда люди перешли в Телеграм и вдруг увидели, что это невероятно классный мессенджер. С того момента для узбеков Телеграм стал маленьким интернетом. Второй момент — у нас не решены вопросы оплаты за интернет с Facebook и Google. Третье – отсутствие e-commerce. Эта совокупность факторов очень сильно тормозит развитие интернета» — сообщил Равшан Ибрагимов. Также в Узбекистане запрещен TikTok, войти в него можно только через VPN.

О ближайшем будущем

Ильмурад Джумаев прогнозирует, что показатели ТВ-рекламы второго квартала 2022 года будут еще хуже, чем первого. И первое полугодие будет на уровне минус 10 процентов.

Однако, в целом год выйдет на плюс. «Скорее всего, будет четкий однозначный плюс по итогам года» — считает Дильмурад Рахимов, управляющий директор компании International Media Service.

«Мы видим, что весь рекламный рынок в 2021 году в сравнении с 2018-м годом вырос почти на 34%, ТВ выросло почти на 23%. То есть, несмотря ни на что, рынок растет. Хотелось бы сказать, что изменяется форма потребления контента. Рынок будет развиваться в следующей системе: изменения в потреблении контента, развитие технологий измерений, изменения формирования рекламного товара/рекламного инвентаря приведут к тому, что селлеры будут формировать новые инструменты продажи и ценовые пакеты. Понятно, что в этой системе есть некоторые ограничения, но рынок будет развиваться и в конце концов будет доинвестирован» — сообщил Олег Бородулин, первый заместитель директора TV Media Advertising Agency.

«Мы видим, что весь рекламный рынок в 2021 году в сравнении с 2018-м годом вырос почти на 34%, ТВ выросло почти на 23%. То есть, несмотря ни на что, рынок растет. Хотелось бы сказать, что изменяется форма потребления контента. Рынок будет развиваться в следующей системе: изменения в потреблении контента, развитие технологий измерений, изменения формирования рекламного товара/рекламного инвентаря приведут к тому, что селлеры будут формировать новые инструменты продажи и ценовые пакеты. Понятно, что в этой системе есть некоторые ограничения, но рынок будет развиваться и в конце концов будет доинвестирован» — сообщил Олег Бородулин, первый заместитель директора TV Media Advertising Agency.

Денис Филенков, директор по стратегическому планированию DASM Group, подметил, что «порог входа на телевизионный рынок рекламы с каждым годом повышается и количество активных рекламодателей, к сожалению, из года в год снижается. Таким образом, получается, что телевидение и селлеры начинают быть зависимыми от крупных рекламодателей».

Денис Филенков, директор по стратегическому планированию DASM Group, подметил, что «порог входа на телевизионный рынок рекламы с каждым годом повышается и количество активных рекламодателей, к сожалению, из года в год снижается. Таким образом, получается, что телевидение и селлеры начинают быть зависимыми от крупных рекламодателей».

На что Дильмурад Рахимов ответил, что не видит большой угрозы от того, что рекламный рынок сжался до 100 рекламодателей.

«Мы практически всех знаем в лицо. Но, с другой стороны, это те самые рекламодатели, которые быстро готовы возвращаться и идти против рынка. На самом деле эту тенденцию увидели и владельцы инвентаря — телевизионные каналы. Еще какое-то время назад у всех телевизионных каналов был так называемый региональный инвентарь, но со временем практически все каналы сдвинули свой инвентарь в сторону национальных продаж» — сказал он.

Что касается поводов для оптимизма, то Дильмурад Рахимов привел следующие данные. «Во-первых, насчет этого снижения, которое мы сейчас видим и прогнозируем в первом полугодии, оно происходит внутри очень короткого списка больших клиентов, которые по разным причинам отсутствуют на телевидении. Мы понимаем, что это рекламодатели из топ-10, которые без телевидения ни на одном рынке мира не строят свои коммуникации. То есть, телевизор для них всегда основное средство коммуникации, поэтому совершенно ясно, что эти клиенты вернутся и вернутся с большими активностями. Во-вторых, в Казахстане растёт потребительский спрос. Мы видим, как в самых больших торговых сетях заполняется товарами полки, но при этом, что происходит? Происходит смена тех или иных брендов на новые, потому что некоторые бренды перестали приходить в Казахстан, но тут же появляются альтернативы. Что делать с новыми брендами? Это новые рекламные инвестиций для того, чтобы поддержать их продажи. Это новый источник роста, который мы надеемся уже к сентябрю для себя увидеть. В-третьих, в Казахстане распродажа телевизионного инвентаря наибольшая по сравнению с другими каналами коммуникаций. В прошлом году было распродано практически все. В этом году, как только рекламодатели придут к относительной стабильности и пониманию своей ситуации, у нас тоже будет распродано все» — подробно объяснил управляющий директор компании International Media Service.

Что касается поводов для оптимизма, то Дильмурад Рахимов привел следующие данные. «Во-первых, насчет этого снижения, которое мы сейчас видим и прогнозируем в первом полугодии, оно происходит внутри очень короткого списка больших клиентов, которые по разным причинам отсутствуют на телевидении. Мы понимаем, что это рекламодатели из топ-10, которые без телевидения ни на одном рынке мира не строят свои коммуникации. То есть, телевизор для них всегда основное средство коммуникации, поэтому совершенно ясно, что эти клиенты вернутся и вернутся с большими активностями. Во-вторых, в Казахстане растёт потребительский спрос. Мы видим, как в самых больших торговых сетях заполняется товарами полки, но при этом, что происходит? Происходит смена тех или иных брендов на новые, потому что некоторые бренды перестали приходить в Казахстан, но тут же появляются альтернативы. Что делать с новыми брендами? Это новые рекламные инвестиций для того, чтобы поддержать их продажи. Это новый источник роста, который мы надеемся уже к сентябрю для себя увидеть. В-третьих, в Казахстане распродажа телевизионного инвентаря наибольшая по сравнению с другими каналами коммуникаций. В прошлом году было распродано практически все. В этом году, как только рекламодатели придут к относительной стабильности и пониманию своей ситуации, у нас тоже будет распродано все» — подробно объяснил управляющий директор компании International Media Service.

И об ожиданиях рынка – будет ли часть бюджетов из России передислоцирована в Казахстан, появятся ли новые рекламодатели и увеличатся инвестиции в связи с событиями в Украине и РФ?

Дмитрий Маров, совладелец группы компаний DASM Group, считает, что об этом пока рано говорить и предлагает это сделать осенью на рекламном форуме RAF.

«Есть, конечно, какие-то положительные истории, когда действительно Казахстан становится более премиальным рынком, приоритетным рынком из-за отсутствия многих рекламодателей в Украине, России и Беларуси. Есть и отрицательные моменты, связанные с нарушением логистических цепочек дистрибуции производства в России. В отличие от коллег, мы в своей рекламной группе пока не заметили никаких таких четких плюсов или минусов. Из объективного можно только сказать, что digital, который находился в России, но был нацелен на другие страны, сейчас переносится в Казахстан, частично в Армению, но не сказать, чтобы это было сильно много» — подытожил Дмитрий Маров.

Саида Сулеева